Fuentes de financiamiento para emprendedores en México: ventajas y desventajas

Descubre las distintas fuentes de financiamiento para emprendedores en México, sus ventajas y desventajas, y cómo elegir la más adecuada para impulsar tu negocio.

Fuentes de financiamiento para emprendedores en México: Sus ventajas y desventajas

El emprendimiento en México ha ganado terreno en los últimos años, gracias al impulso de la innovación y las políticas públicas en favor del desarrollo económico. Sin embargo, uno de los principales obstáculos que enfrentan los emprendedores es el acceso a fuentes de financiamiento adecuadas para impulsar sus proyectos. En este artículo, analizaremos las diferentes fuentes de financiamiento disponibles en México, sus ventajas y desventajas, y cómo elegir la más adecuada para tu negocio.

1. Autofinanciamiento

El autofinanciamiento, también conocido como bootstrapping, es una de las primeras opciones que consideran los emprendedores al iniciar un negocio. Consiste en utilizar recursos propios, como ahorros o la venta de bienes, para financiar el proyecto sin recurrir a préstamos o inversionistas externos.

Ventajas del autofinanciamiento

- Mayor control sobre el negocio: Al no depender de inversionistas o instituciones financieras, el emprendedor tiene plena autonomía en la toma de decisiones y la dirección del proyecto.

- Menor endeudamiento: Al no recurrir a préstamos, el negocio no adquiere deudas que puedan generar intereses y presiones financieras.

- Mayor flexibilidad: El emprendedor puede ajustar el ritmo de crecimiento del negocio según sus recursos y necesidades.

Desventajas del autofinanciamiento

- Limitaciones en el capital: El emprendedor puede enfrentar limitaciones en la cantidad de recursos disponibles, lo que puede frenar el crecimiento del negocio.

- Mayor riesgo personal: El emprendedor asume el riesgo financiero de su proyecto, lo que puede afectar su situación económica y patrimonial.

- Menor acceso a recursos adicionales: Al no contar con socios o inversionistas, el emprendedor puede tener dificultades para acceder a recursos adicionales, como networking o mentoría.

2. Inversión de amigos y familiares (FFF)

La inversión de amigos, familiares y conocidos (FFF, por sus siglas en inglés) es otra fuente de financiamiento frecuente en la etapa inicial de un negocio. Consiste en obtener recursos de personas cercanas al emprendedor, ya sea a través de préstamos o inversiones.

Ventajas de la inversión FFF

- Acceso a capital sin garantías: Los amigos y familiares pueden proporcionar recursos sin requerir garantías o condiciones estrictas.

- Menor presión en la devolución: Los préstamos o inversiones de personas cercanas suelen tener plazos de devolución más flexibles y menos intereses que los préstamos bancarios.

- Mayor apoyo emocional y de red: Los amigos y familiares pueden brindar apoyo emocional y contactos de negocio que faciliten el crecimiento del emprendimiento.

Desventajas de la inversión FFF

- Riesgo en las relaciones personales: Mezclar negocios y relaciones personales puede generar tensiones y conflictos en caso de que el emprendimiento no funcione como se esperaba.

- Limitaciones en el monto de financiamiento: Es posible que el monto de financiamiento obtenido de amigos y familiares sea insuficiente para impulsar el proyecto a largo plazo.

- Falta de experiencia y conocimiento: A diferencia de inversionistas profesionales, los amigos y familiares pueden no contar con la experiencia y conocimientos necesarios para aportar valor al negocio.

3. Créditos bancarios y microcréditos

Los créditos bancarios y los microcréditos son opciones de financiamiento que ofrecen diversas instituciones financieras, tanto públicas como privadas. Los créditos bancarios suelen requerir garantías y un historial crediticio favorable, mientras que los microcréditos se orientan a pequeños negocios y emprendedores con menores requisitos.

Ventajas de los créditos bancarios y microcréditos

- Acceso a capital formal: Los créditos bancarios y microcréditos ofrecen un acceso formal y regulado al financiamiento, lo que puede generar confianza en el mercado.

- Diversidad de opciones y plazos: Las instituciones financieras ofrecen una amplia gama de créditos y plazos de pago, lo que permite al emprendedor elegir la opción más adecuada para su negocio.

- Posibilidad de construir historial crediticio: Al solicitar y pagar un crédito, el emprendedor puede construir un historial crediticio que le facilite el acceso a financiamiento en el futuro.

Desventajas de los créditos bancarios y microcréditos

- Requisitos y garantías: Obtener un crédito bancario puede ser difícil para emprendedores sin historial crediticio o garantías suficientes.

- Endeudamiento e intereses: Al solicitar un crédito, el emprendedor adquiere una deuda que debe ser pagada con intereses, lo que puede generar presiones financieras en el negocio.

- Burocracia y trámites: Los procesos para obtener un crédito bancario o microcrédito pueden ser burocráticos y tardados, lo que puede retrasar el avance del emprendimiento.

4. Financiamiento gubernamental y fondos de apoyo

El gobierno mexicano y diversas instituciones públicas y privadas ofrecen programas de financiamiento y apoyo a emprendedores, como créditos, subsidios, concursos y mentoría. Estos programas están diseñados para impulsar el crecimiento de sectores estratégicos y promover la innovación y el empleo.

Ventajas del financiamiento gubernamental y fondos de apoyo

- Acceso a recursos no reembolsables: Algunos programas ofrecen subsidios y apoyos no reembolsables, lo que significa que el emprendedor no tiene que devolver el dinero obtenido.

- Apoyo técnico y capacitación: Muchos programas incluyen capacitación y mentoría para fortalecer el modelo de negocio y las habilidades del emprendedor.

- Visibilidad y reconocimiento: Participar en programas de financiamiento gubernamental puede generar visibilidad y reconocimiento para el emprendimiento, lo que puede facilitar el acceso a otras fuentes de financiamiento y clientes.

Desventajas del financiamiento gubernamental y fondos de apoyo

- Competitividad y requisitos: Acceder a estos programas puede ser difícil debido a la alta competencia y los requisitos específicos de cada convocatoria.

- Dependencia de fondos públicos: Depender de financiamiento gubernamental puede generar incertidumbre en caso de cambios en las políticas públicas o recortes de presupuesto.

- Burocracia y tiempos de espera: Los procesos para acceder a estos programas pueden ser burocráticos y tardados, lo que puede afectar el ritmo de crecimiento del emprendimiento.

5. Inversión ángel y capital de riesgo

La inversión ángel y el capital de riesgo son opciones de financiamiento que implican la participación de inversionistas profesionales en el emprendimiento. Los inversionistas ángeles son individuos con experiencia y recursos que invierten en proyectos en etapas tempranas, mientras que los fondos de capital de riesgo son empresas que invierten en proyectos con alto potencial de crecimiento y retorno.

Ventajas de la inversión ángel y capital de riesgo

- Acceso a capital y experiencia: Los inversionistas ángeles y los fondos de capital de riesgo pueden proporcionar recursos financieros y experiencia en el desarrollo de negocios.

- Apoyo en la toma de decisiones: Los inversionistas pueden aportar su conocimiento y contactos para mejorar la toma de decisiones y el crecimiento del emprendimiento.

- Mayor visibilidad y legitimidad: Contar con el respaldo de inversionistas profesionales puede generar confianza en el mercado y facilitar el acceso a otras fuentes de financiamiento y clientes.

Comparte tus datos y recibe una oferta personalizada de factoraje en menos de 24h.

Desventajas de la inversión ángel y capital de riesgo

- Pérdida de control: Al aceptar inversión externa, el emprendedor puede perder parte del control sobre la dirección y decisiones del negocio.

- Dilución de la participación: La entrada de nuevos inversionistas implica una dilución de la participación del emprendedor en el negocio, lo que puede afectar sus ingresos y autoridad.

- Presión por resultados: Los inversionistas buscan obtener retornos sobre su inversión, lo que puede generar presión sobre el emprendedor para cumplir con altas expectativas de crecimiento y rentabilidad.

6. Crowdfunding y financiamiento colectivo

El crowdfunding, o financiamiento colectivo, es una modalidad de financiamiento que consiste en obtener recursos a través de aportaciones de un gran número de personas, generalmente a través de plataformas en línea. Existen diferentes tipos de crowdfunding, como donaciones, recompensas, deuda y participación en el capital.

Ventajas del crowdfunding

- Acceso a una comunidad de apoyo: El crowdfunding permite al emprendedor conectar con una comunidad de personas interesadas en su proyecto, lo que puede generar ventas y publicidad.

- Flexibilidad en el monto y condiciones: El emprendedor puede establecer el monto y las condiciones de financiamiento según sus necesidades y objetivos.

- Validación del mercado: Al obtener apoyo financiero de una comunidad, el emprendedor puede validar la demanda y el interés en su producto o servicio.

Desventajas del crowdfunding

- Competitividad y visibilidad: Lograr el éxito en una campaña de crowdfunding puede ser difícil debido a la competencia y la necesidad de atraer la atención del público.

- Cumplimiento de recompensas y expectativas: El emprendedor debe cumplir con las recompensas prometidas a los financiadores, lo que puede generar costos y presiones adicionales.

- Dependencia de plataformas y regulaciones: El crowdfunding está sujeto a las normativas y condiciones de las plataformas de financiamiento colectivo, lo que puede limitar su viabilidad y alcance.

Cómo elegir la fuente de financiamiento adecuada para tu emprendimiento

Para elegir la fuente de financiamiento más adecuada para tu emprendimiento, es importante considerar los siguientes factores:

-

Etapa y necesidades del negocio: Evalúa en qué etapa se encuentra tu emprendimiento y cuáles son sus necesidades financieras a corto y largo plazo. Algunas fuentes de financiamiento son más adecuadas para proyectos en etapas tempranas, mientras que otras son más apropiadas para negocios en crecimiento y expansión.

-

Riesgo y control: Analiza el nivel de riesgo que estás dispuesto a asumir y el grado de control que deseas mantener sobre tu negocio. Algunas fuentes de financiamiento implican mayor riesgo financiero y pérdida de control, mientras que otras ofrecen mayor autonomía y seguridad.

-

Condiciones y requisitos: Investiga las condiciones y requisitos de cada fuente de financiamiento, como garantías, plazos de pago, intereses, participación en el capital y acceso a recursos adicionales. Asegúrate de que las condiciones sean compatibles con tus objetivos y capacidades.

-

Compatibilidad con tu perfil y valores: Considera si la fuente de financiamiento es compatible con tu perfil de emprendedor y tus valores personales y empresariales. Por ejemplo, si te interesa tener un impacto social o ambiental, podrías buscar financiamiento de organizaciones e inversionistas alineados con estos valores.

-

Red de contactos y apoyo: Evalúa si la fuente de financiamiento te proporciona acceso a una red de contactos y recursos de apoyo que puedan ayudarte a impulsar tu negocio. Esto puede incluir mentoría, capacitación, networking y visibilidad en el mercado.

En conclusión, elegir la fuente de financiamiento adecuada para tu emprendimiento en México es un proceso que requiere análisis y reflexión. Considera las ventajas y desventajas de cada opción, así como tus objetivos, necesidades y valores, para tomar una decisión informada que impulse el éxito y crecimiento de tu negocio.

¿Tienes dudas?

¡Te ayudamos!¿Estás buscando financiamiento de capital de trabajo para tu empresa?

Recibe una propuesta a la medidaSíguenos en Twitter

Artículos relacionados

Beneficios del factoraje financiero para PYMEs en México

En este artículo se explican los beneficios del factoraje financiero para las PYMEs en México, incluyendo la mejora del flujo de efectivo, la reducción del riesgo de incumplimiento, el acceso a financiamiento rápido y la flexibilidad financiera, entre otros. El factoraje financiero es una herramienta valiosa que puede ayudar a las PYMEs a mantener su estabilidad financiera y crecer en el mercado.

Leer más

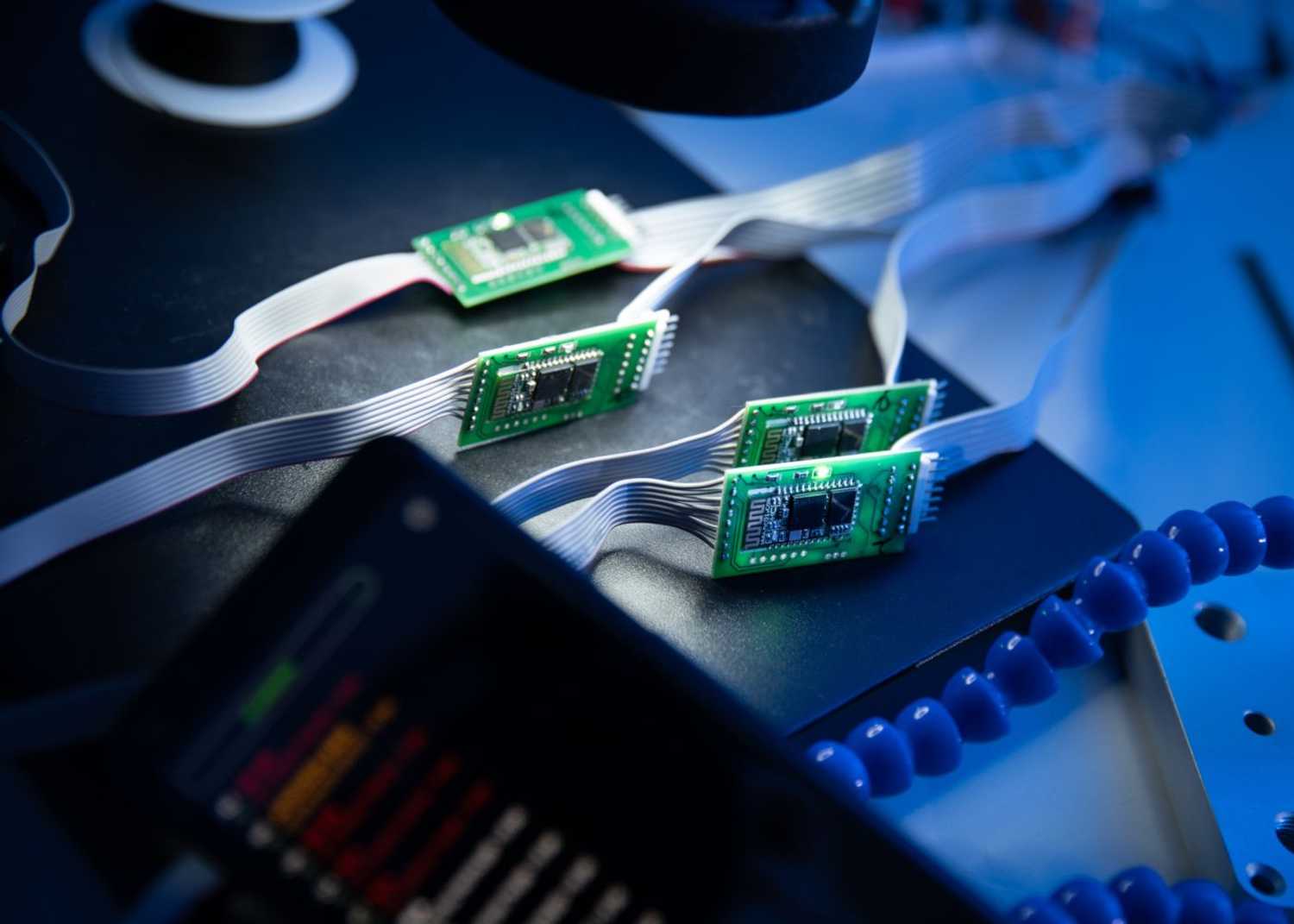

El futuro del factoraje financiero: innovación y transformación digital

En el futuro del factoraje financiero en México, la adopción de la facturación electrónica y el análisis de la cadena de suministro con IA proporcionará una ventaja competitiva significativa en el mercado, mejorando la eficiencia del proceso, reduciendo costos y disminuyendo el riesgo de fraude y errores, mientras que permitirá a las empresas de factoraje obtener información valiosa sobre proveedores y clientes para tomar decisiones informadas y reducir su riesgo de crédito.

Leer más