¿Quiénes participan en una operación de factoraje financiero?

En la fecha de vencimiento, el factor efectúa el cobro a Comprador, S.A. de C.V. (Deudor) respecto a la factura del monto $500,000.00 más IVA de $80,000.00.

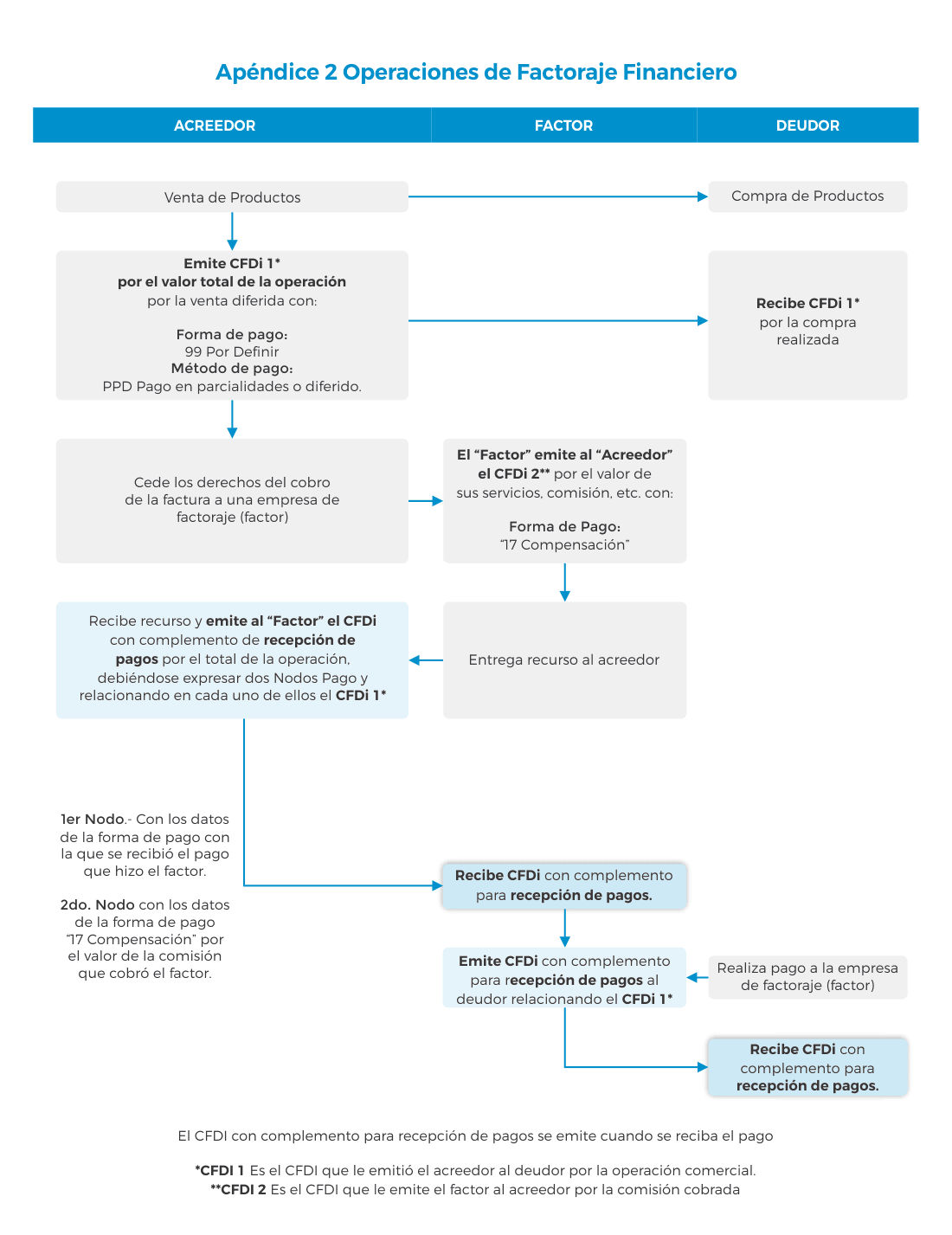

Nota: El Vendedor debe emitir un CFDI con complemento para recepción de pagos (REP) al Factor por la recepción del pago. El Factor también debe emitir un CFDI de ingresos al Vendedor por el cobro del costo financiero.